A banca está a apostar forte na cativação de novos clientes ou procurando manter os actuais com quem têm contratualizado o crédito à habitação ou ao consumo (normalmente associado ao carro) e a verdade é que olhando a que a taxa de juro de referência do Banco Central Europeu está nos 4,5%, oferecerem 3% a taxa fixa por um ano, por exemplo, pode parecer atractivo para muitos que estão a ver as suas prestações aumentar de forma assustadora, para muitos até incomportável.

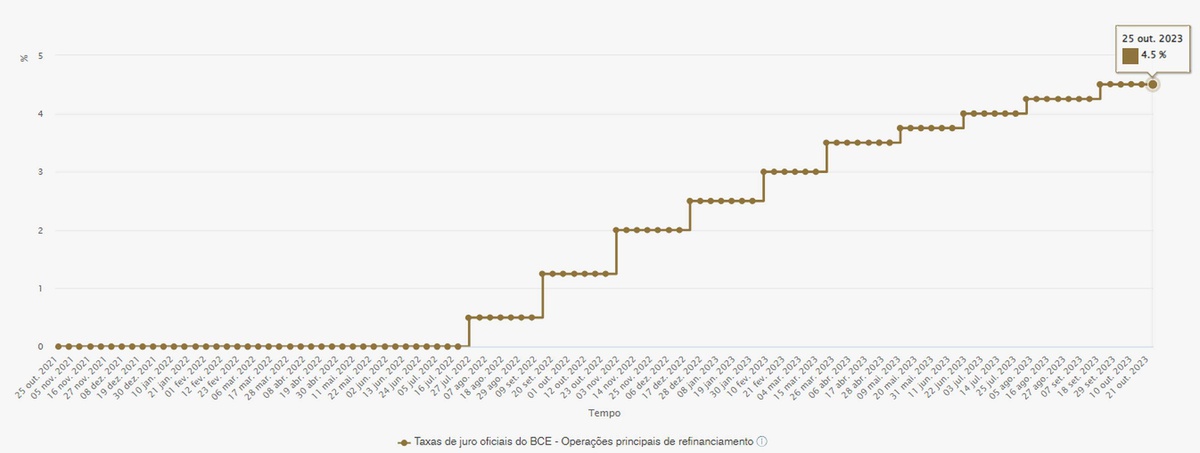

BCE não subiu desta vez as taxas de juro na Zona Euro

Esta pausa foi anunciada depois de 10 subidas consecutivas das taxas de juro e numa altura em que a inflação dá sinais de abrandar

O facto de o BCE ter mantido pela primeira vez após 10 aumentos consecutivos a taxa de juro de referência poderá ser indicador que acabou esta intervenção mais musculada dos bancos centrais europeus, mesmo porque ocorre numa altura em que a inflação dá sinais de abrandar.

Taxas de juro devem estabilizar hoje após subidas desde Julho de 2022

O Banco Central Europeu (BCE) deverá manter hoje as taxas de juro inalteradas, na primeira pausa do ciclo de subidas dos juros iniciado em julho de 2022, segundo a expectativa dos mercados.

Era esse o principal motivo que levou a este aumento após anos sem mexer no percentual que cobra para emprestar dinheiro aos bancos (para eles de seguida emprestarem aos consumidores).

Ora, uma vez que o dinheiro lhes estava a custar mais, os bancos também optaram por criar formas de manter algum crédito junto dos consumidores, clientes novos ou mantendo os que já estavam em carteira. E a opção da maioria tem sido criar uma oferta de taxa fixa, por exemplo a 3%, abdicando de parte do spread, que é a sua margem de lucro nos empréstimos, mas sobretudo assumindo parte da taxa de juro do BCE. É essa a oferta que está a ser apresentada a clientes que procuram uma solução pela taxa de juro que aumentou significativamente no último ano.

Taxa de juros: "Se este não é o pico devemos estar muito perto"

Paulo Monteiro, administrador da Invest Gestão de Activos

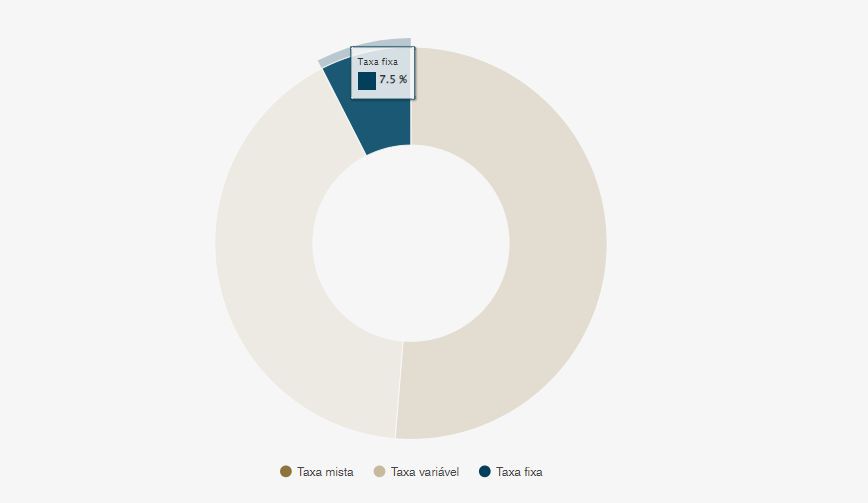

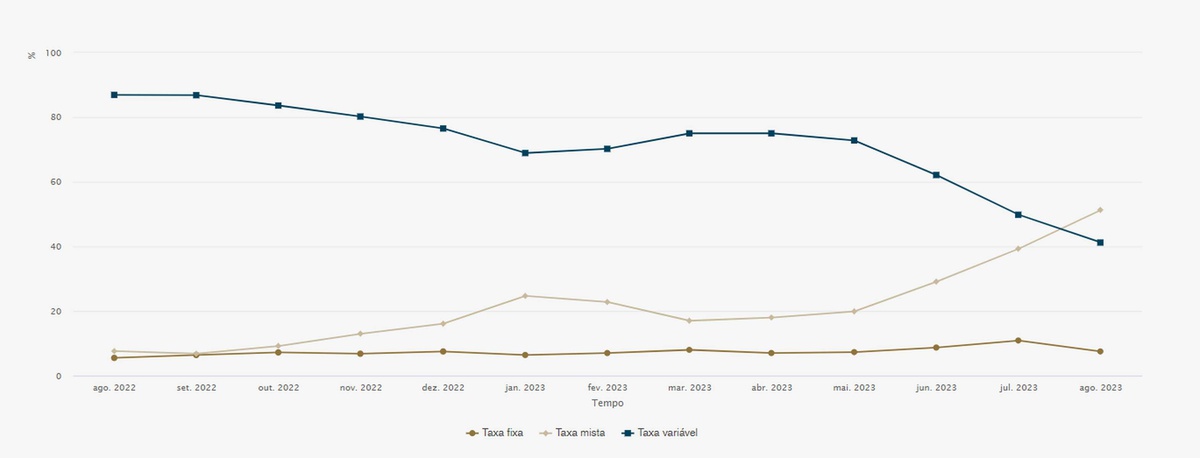

Impactando de forma diferente nos consumidores, dependendo se têm um crédito com taxa de juro a ser revista em três, seis ou 12 meses (variáveis) ou taxa fixa ou ambas num mesmo contrato, sendo que nesta altura serão os que mais ganham com essa opção, a verdade é que há uma mudança ocorrida precisamente em Agosto deste ano. Ainda assim, as taxas de juro fixas continuam a ser o mercado menos significativo, apenas 7,5% dos créditos.

Ora, então o que mudou foi o peso das taxas de juro variáveis e das taxas mistas. "Em Agosto, 51% das novas operações de crédito para habitação própria permanente foram com taxa mista", diz o Banco de Portugal. Facto: esta maioria a optar pela taxa mista ocorreu pela primeira em anos, aliás no indicador do Banco de Portugal é possível perceber a evolução deste segmento que passou de estar ao nível da taxa fixa para disparar e ultrapassar os contratos a taxa variável. Em Dezembro de 2021, a taxa variável ocupava destacada o pódio, com 85,5% dos créditos à habitação, contra 7,5% da taxa fixa e 7% da taxa mista.

A proposta do Governo em garantir que os consumidores com taxa de juro variável possam durante dois anos, manter a mesma taxa de juro, não está a ser 'acarinhada' pela banca, que vê nisso uma 'armadilha' lançada pelo Estado, garantindo inclusive que no final desse período, quem fica a perder será sempre o cliente. Isto porque terá sempre de pagar a taxa de juro que ficou por pagar, apenas é feito um adiamento do inevitável. Fazem crer aos clientes que a medida não passa de um paliativo que, ainda que possa amenizar a dor de ver a prestação da casa aumentar de forma assustadora, acaba por adiar o mal.

Daí que a Caixa Geral de Depósitos, por exemplo, lançou uma nova campanha Taxa Fixa 3,75%, na qual "nos primeiros 2 anos paga sempre a mesma prestação", sendo uma "campanha em vigor para propostas de crédito aprovadas até 31 Outubro 2023 e contratadas até 30 Novembro 2023".

Mas, como referido, há bancos a oferecer 3% durante um ano e que varia conforme o prazo até ao máximo de 30 anos, 3,75 em cinco anos e 3,50% no final de até 30 anos. O caso da Bankinter os valores são "válidos para propostas criadas até 31 de Outubro de 2023 e contratadas até 31 de Janeiro de 2024".

A Banca também propõe 3%, mas também procura aliciar o cliente com outras modalidades, algo que outros bancos fazem, como a oferta de um montante na domiciliação do ordenado. "Para perceber qual a melhor opção para si, Taxa Fixa ou Variável, deve colocar algumas questões essenciais. Qual o seu perfil financeiro (como lida com o dinheiro)? Tem um emprego estável que pretende manter? Que parte do seu rendimento pretende alocar ao pagamento do crédito habitação? Que percentagem da compra pretende financiar? Quais as possibilidades de o seu rendimento mensal aumentar ou diminuir? Qual o prazo de financiamento que pretende obter?", salienta este banco, indicando ao consumidor a pensar bem o que escolher.

Recorda o Idealista que "a taxa de juro média dos novos empréstimos à habitação contratados a taxa variável aumentou para 4,37% em Junho, ultrapassando a taxa de juro média dos novos empréstimos a taxa fixa (4,16%)”, lê-se no boletim divulgado esta quarta-feira (2 de agosto de 2023) pelo regulador" (Banco de Portugal).

Também conforme referiu a DECO Proteste recentemente, desde 23 de Março deste ano uma das medidas implementadas pelo Governo "prevê que todos os bancos que oferecem soluções de crédito à habitação sejam obrigados a disponibilizar propostas de taxa fixa, taxa mista e taxa variável a todos os clientes", pelo que "ao contratar um empréstimo com taxa fixa, o consumidor assegura a estabilidade da prestação do seu crédito durante o prazo em que a taxa é fixada. Em alguns casos, os contratos podem incluir um período com taxa fixa e outro com taxa variável. É a chamada taxa mista". E, conforme vimos acima, muitos começam a mudar para essa opção.

Diz mais a DECO Proteste: "Em regra, as propostas com taxa fixa são mais caras do que as propostas com taxa variável. É o preço a pagar pela estabilidade, que mantém o consumidor imune às flutuações das taxas de juro nos mercados financeiros. Se compensa ou não, tudo vai depender de como os indexantes variarem ao longo do empréstimo. Se subirem muito, o consumidor não sofre agravamentos da prestação. Mas se descerem ou chegarem a terreno negativo, como aconteceu nos últimos anos, o consumidor também não beneficia desse período de juros baixos. Em Portugal, os contratos com taxa fixa representam menos de 2% do total. A esmagadora maioria dos créditos à habitação está indexada a taxa variável, usando geralmente a Euribor como indexante de referência. É precisamente por essa razão que as famílias portuguesas são as mais vulneráveis da Europa no atual cenário de subida acentuada dos juros."

Portanto, caso seja o seu caso e ainda não alterou o seu crédito à habitação, é hora de pensar nisso. Mas, prepare-se para perder tempo e alguma burocracia, pois vão pedir-lhe documentação para avaliar se tem o perfil adequado à oferta. Depois, terá de perder mais tempo a analisar a proposta. Não é um processo fácil, mas seguramente é a melhor opção nesta altura, por forma a não perder dinheiro. Melhor, a não perder tanto dinheiro.